Фьючерсы — это мощный инструмент в арсенале профессионального трейдера, который позволяет не только зафиксировать цену на базовый актив в будущем, но и значительно увеличить потенциальную прибыль.

Однако с большими возможностями приходят и большие риски. В этой статье мы подробно разберем, как работать с фьючерсами, какие особенности следует учитывать, и как мы применяем эти инструменты в нашей работе.

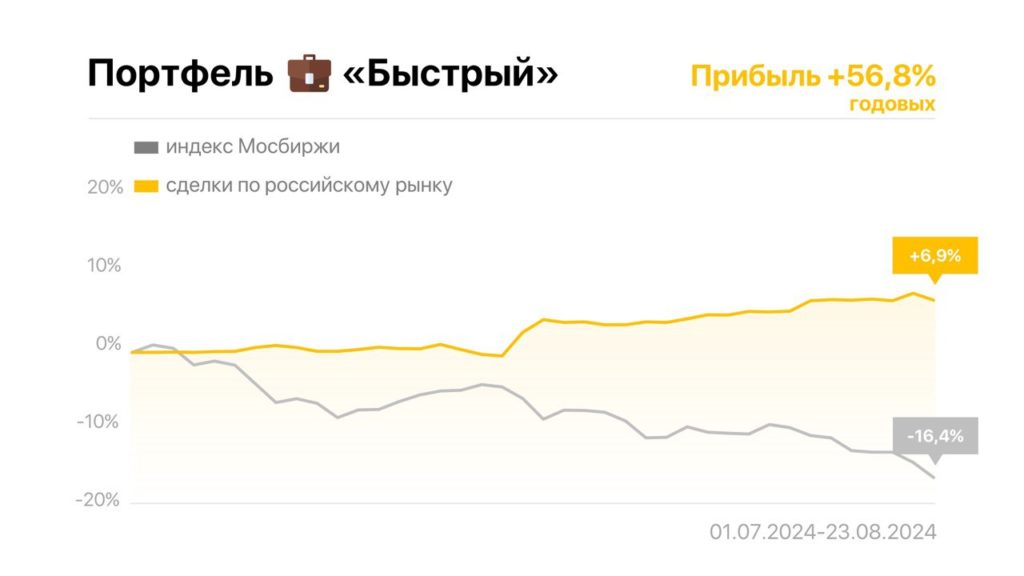

Если вы хотите углубиться в тему и получить доступ к нашим торговым стратегиям и рекомендациям, присоединяйтесь к нашему закрытому каналу, где мы делимся секретами успешной торговли на рынке.

Что такое фьючерсы: основы для понимания

Структура фьючерсного контракта

Фьючерсный контракт — это соглашение между двумя сторонами о покупке или продаже базового актива в будущем по цене, установленной сегодня. Чтобы эффективно работать с фьючерсами, важно понимать их ключевые компоненты:

- Базовый актив: товар или финансовый инструмент, на который заключается контракт (акции, индексы, валюта, сырье и т.д.).

- Дата экспирации: установленная дата исполнения контракта, когда происходит поставка или расчет по нему.

- Размер контракта: количество базового актива, приходящееся на один фьючерсный контракт.

- Способ расчетов:

- Поставочный фьючерс: предусматривает реальную поставку базового актива.

- Расчетный фьючерс: по нему производится денежный расчет разницы в цене без физической поставки.

Спецификация фьючерсного контракта. Источник: https://www.moex.com/

Ценообразование фьючерсов

Теоретическая цена фьючерсного контракта рассчитывается по формуле:

F = S * (1 + r * T/365)

где:

- F — теоретическая цена фьючерса.

- S — текущая цена базового актива (спот-цена).

- r — безрисковая процентная ставка.

- T — количество дней до экспирации.

Пример расчета:

Предположим, акции Газпрома торгуются по цене 120 руб. Безрисковая процентная ставка составляет 20% годовых, а до экспирации фьючерса осталось 90 дней.

Тогда теоретическая цена фьючерса будет:

F = 120 * (1 + 0,2 * 90/365) ≈ 125,92 руб.

Эта формула дает базовое представление о «справедливой» цене фьючерса. Однако реальная рыночная цена может отличаться из-за ожиданий участников рынка, спекулятивного спроса и других факторов.

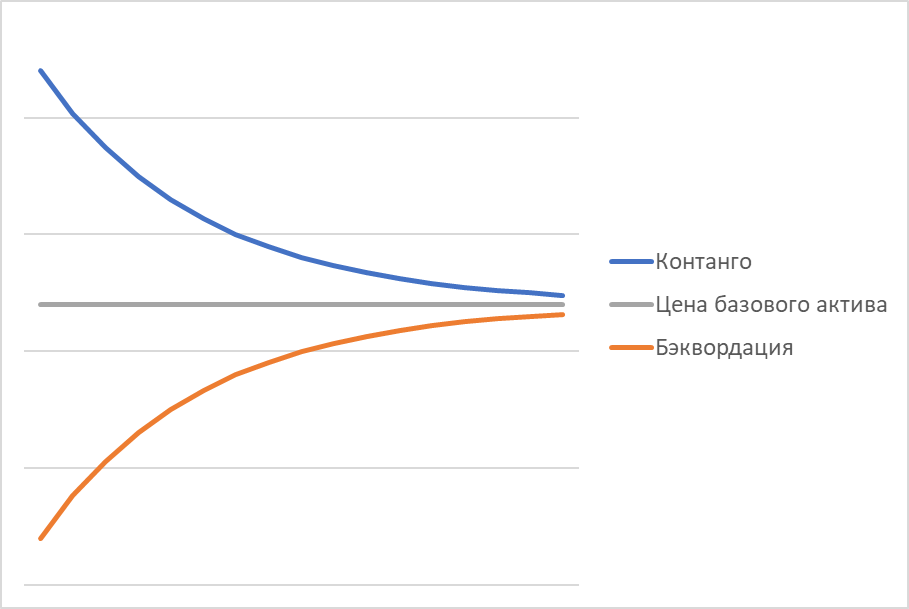

Понятия контанго и бэквордации

Контанго

Контанго — ситуация на рынке фьючерсов, когда цена фьючерса выше текущей спот-цены базового актива. Это нормальное состояние для большинства рынков и отражает стоимость хранения, страхования и финансирования актива до даты поставки.

Пример:

- Спот-цена нефти Brent: $70 за баррель.

- Фьючерс на нефть с поставкой через 3 месяца: $72 за баррель.

Разница в $2 объясняется затратами на хранение нефти и стоимостью денег во времени.

Бэквордация

Бэквордация — обратная ситуация, когда цена фьючерса ниже текущей спот-цены. Это может указывать на ожидания снижения цен в будущем или дефицит базового актива на спот-рынке.

Пример:

- Спот-цена пшеницы: $200 за тонну.

- Фьючерс на пшеницу с поставкой через 3 месяца: $190 за тонну.

Арбитраж на фьючерсном рынке

Арбитраж возникает при расхождении теоретической и реальной рыночной цены фьючерса. Это возможность извлечь прибыль без принятия значительного риска.

Пример арбитражной стратегии:

- Продаем переоцененный фьючерс: если фьючерс торгуется значительно выше теоретической цены.

- Покупаем базовый актив на спот-рынке: по текущей рыночной цене.

- Держим позицию до экспирации: по истечении срока действия фьючерса поставляем базовый актив по более высокой цене, зафиксированной в контракте.

Потенциальная прибыль = Цена продажи фьючерса — Цена покупки базового актива — Затраты на финансирование и хранение.

Важно: Реальный арбитраж требует точных расчетов, учета всех издержек и быстрого исполнения сделок. На высоколиквидных рынках возможности арбитража быстро устраняются за счет действий профессиональных трейдеров.

Практические аспекты торговли фьючерсами

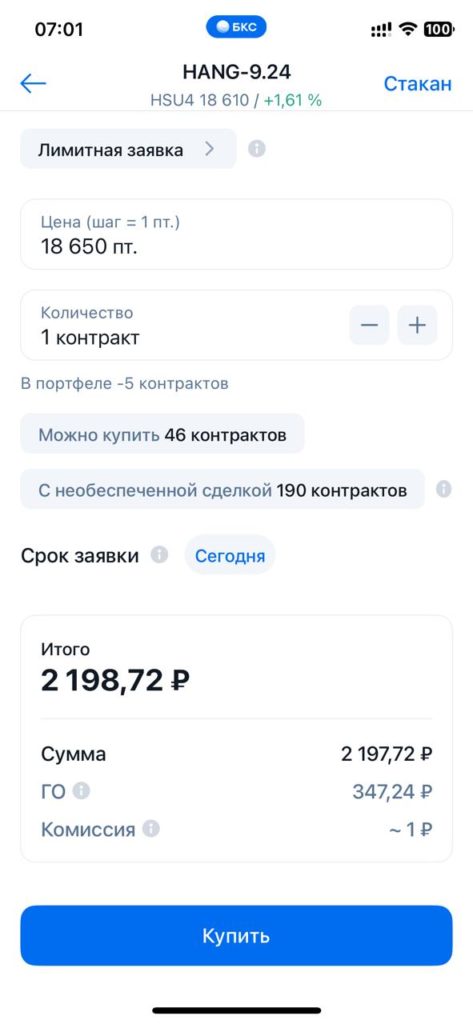

Гарантийное обеспечение (ГО)

Гарантийное обеспечение (ГО) — это сумма, которую трейдер должен иметь на счете для открытия и поддержания позиции по фьючерсу. ГО является своего рода залогом и позволяет торговать с использованием кредитного плеча.

Важно понимать:

- ГО — это не полная стоимость контракта, а лишь часть средств, необходимая для открытия позиции.

- Кредитное плечо: благодаря ГО трейдер может управлять позицией, значительно превышающей размер его капитала, что увеличивает как потенциальную прибыль, так и риски.

Примеры ГО на разные фьючерсы:

- Фьючерс на индекс РТС (RTS-12.24):

- Текущая цена: 98 950 пунктов.

- ГО: 27 659,87 руб.

- Шаг цены: 10 пунктов.

- Стоимость шага цены: 18,33424 руб.

- Фьючерс на акции Сбербанка (SBRF-12.24):

- Текущая цена: 27,844 руб. за контракт (100 акций).

- ГО: 5 083,32 руб.

- Шаг цены: 1 рубль.

- Стоимость шага цены: 1 рубль.

Механика ценообразования и вариационная маржа

Ценообразование фьючерсов зависит от изменений цены базового актива. При движении цены трейдер получает прибыль или убыток, рассчитываемые на основе изменений стоимости шага цены.

Примеры:

- RTS-12.24:

- Цена изменилась с 98 950 до 99 050 пунктов.

- Изменение: 100 пунктов = 10 шагов цены.

- Финансовый результат: 10 * 18,33424 = 183,34 руб. прибыли.

- SBRF-12.24:

- Цена изменилась с 27,844 до 27,944 руб.

- Изменение: 0,10 рубля = 10 шагов цены.

- Финансовый результат: 10 * 1 = 10 руб. прибыли.

Вариационная маржа — это ежедневный перерасчет прибыли или убытка по открытым позициям. Она автоматически начисляется или списывается с вашего счета в зависимости от движения цены.

Основные стратегии использования фьючерсов

1. Спекулятивная торговля

Цель: Получение прибыли от краткосрочных колебаний цен базового актива.

Пример:

- Ожидая роста индекса РТС, вы покупаете фьючерс RTS-12.24.

- При росте цены вы закрываете позицию с прибылью.

2. Хеджирование

Цель: Защита инвестиционного портфеля от неблагоприятных изменений цен.

Пример:

- У вас есть портфель акций на сумму 1 000 000 руб.

- Для защиты от возможного падения рынка вы продаете фьючерсы на индекс РТС на эквивалентную сумму.

- При падении рынка убыток по акциям компенсируется прибылью по фьючерсам.

3. Арбитраж

Цель: Извлечение прибыли из ценовых расхождений между связанными инструментами.

Пример:

- Фьючерс SBRF-12.24 торгуется с премией к цене акции Сбербанка.

- Вы продаете фьючерс и покупаете акции на спот-рынке.

- При сужении спреда между ценами вы фиксируете прибыль.

4. Торговля спредами

Цель: Заработать на изменении разницы цен между разными фьючерсными контрактами.

Пример:

- Открываете позиции по календарному спреду между SBRF-9.24 и SBRF-12.24.

- Ожидаете, что разница в их ценах изменится в вашу пользу.

Управление рисками: ключевой аспект торговли фьючерсам

Расчет позиции и управление рисками

В нашей работе мы всегда указываем процент от общего портфеля, исходя из полной стоимости контракта, а не из размера ГО.

Почему это важно?

- Полная стоимость контракта отражает реальный объем позиций и потенциальный риск.

- ГО может вводить в заблуждение, создавая иллюзию меньших рисков из-за кредитного плеча.

Пример расчета:

- RTS-12.24:

- Текущая цена: 98 950 пунктов.

- Стоимость одного контракта: 98 950 * 18,33424 / 10 ≈ 181 375,35 руб.

- SBRF-12.24:

- Текущая цена: 27,844 руб. за контракт.

- Стоимость одного контракта: 27 844 руб. (100 акций по 278,44 руб.)

Расчет размера позиции:

- Общий портфель: 1 000 000 руб.

- Желаемая доля позиции: 5% от портфеля = 50 000 руб.

Для SBRF-12.24:

- Количество контрактов: 50 000 руб. / 27 844 руб. ≈ 1,8 контрактов.

- Округляем до 1 контракта, что составляет около 2,78% от портфеля.

Для RTS-12.24:

- Количество контрактов: 50 000 руб. / 181 375,35 руб. ≈ 0,275 контрактов.

- Поскольку нельзя купить дробный контракт, один контракт составит 18,14% от портфеля, что превышает желаемый риск.

Ограничение риска на одну сделку

Мы рекомендуем ограничивать риск на одну сделку до 1% от общего капитала. Это позволяет контролировать убытки и сохранять капитал при серии неудачных сделок.

Пример:

- Торговый капитал: 1 000 000 руб.

- Максимальный риск на сделку: 10 000 руб. (1% от капитала)

- Стоп-лосс: устанавливается на уровне, при котором убыток не превысит 10 000 руб.

Расчет для RTS-12.24:

- Расстояние до стоп-лосса: 500 пунктов.

- Стоимость движения в 500 пунктов: 500 / 10 * 18,33424 = 916,71 руб. за контракт.

- Максимальное количество контрактов: 10 000 руб. / 916,71 руб. ≈ 10,9 контрактов.

- Округляем до 10 контрактов.

Однако, учитывая размер позиции (10 контрактов по 181 375,35 руб.), общая стоимость составит более 1 813 753 руб., что превышает наш капитал. Поэтому необходимо найти баланс между риском на сделку и размером позиции.

Специфика нашей работы с фьючерсами

Мы стремимся к тому, чтобы наши подписчики могли эффективно применять наши рекомендации и при этом правильно управлять рисками. Вот основные аспекты нашей работы с фьючерсами:

- Учет полной стоимости контракта: при указании процента от портфеля мы ориентируемся на полную стоимость фьючерсного контракта, а не на размер ГО.

- Рекомендации по размеру позиций: мы предлагаем позиции, соответствующие определенному проценту от общего портфеля, чтобы наши подписчики могли легко рассчитать количество контрактов.

- Обучение и поддержка: мы регулярно проводим обучающие сессии, вебинары и публикуем материалы по управлению рисками и торговле фьючерсами.

- Индивидуальный подход: учитываем, что у наших подписчиков могут быть разные уровни капитала и риск-аппетита, поэтому предоставляем рекомендации, которые можно адаптировать под индивидуальные потребности.

Если у вас возникают вопросы или требуется помощь в расчетах и понимании наших рекомендаций, не стесняйтесь обращаться к нам. Мы всегда готовы помочь и объяснить детали. Присоединяйтесь к нашему закрытому каналу, чтобы быть в курсе всех обновлений и получать поддержку от профессионалов.

Заключение

Торговля фьючерсами — это мощный инструмент, который может значительно повысить эффективность вашего инвестиционного портфеля. Однако важно понимать механизмы работы фьючерсных контрактов, правильно рассчитывать позиции и строго соблюдать правила риск-менеджмента.

Ключевые моменты:

- ГО — не полная стоимость контракта: ориентируйтесь на полную стоимость при расчете доли в портфеле.

- Управление рисками — приоритет №1: ограничивайте риск на одну сделку и используйте стоп-лоссы.

- Постоянное обучение: рынок постоянно меняется, и успешные трейдеры всегда учатся и совершенствуются.

Мы готовы помочь вам на этом пути. В нашем закрытом канале вы найдете эксклюзивные материалы, стратегии и поддержку опытных трейдеров. Присоединяйтесь и достигайте новых высот в торговле фьючерсами вместе с нами!

Часто задаваемые вопросы

- Почему важно учитывать полную стоимость контракта, а не ГО?

ГО позволяет открыть позицию с использованием кредитного плеча, но не отражает реального размера позиции и потенциального риска. Учитывая полную стоимость контракта, вы получаете более точное представление о том, какая доля вашего портфеля задействована и какие риски вы несете.

- Как правильно рассчитать количество фьючерсных контрактов для моего портфеля?

Определите, какой процент от вашего портфеля вы готовы выделить на позицию. Разделите эту сумму на полную стоимость одного контракта, чтобы получить количество контрактов. Не забудьте округлить до целого числа и убедиться, что это соответствует вашим риск-параметрам.

- Что делать, если размер одного контракта слишком большой для моего портфеля?

В таком случае лучше отказаться от торговли данным фьючерсом или использовать альтернативные инструменты с меньшим размером контракта. Важно не превышать допустимые уровни риска и не открывать позиции, которые могут существенно повлиять на ваш капитал в случае неблагоприятного движения рынка.

- Как управлять рисками при торговле фьючерсами?

- Устанавливайте стоп-лоссы для ограничения потенциальных убытков.

- Ограничивайте риск на одну сделку до определенного процента от капитала (например, 1%).

- Не используйте чрезмерное кредитное плечо, которое может значительно увеличить убытки.

- Диверсифицируйте свои позиции, не концентрируя весь риск в одном инструменте.

Дополнительные ресурсы

- Обучающие материалы по фьючерсам: статьи, видеоуроки, книги.

- Вебинары и семинары: участвуйте в наших мероприятиях для повышения уровня знаний.

- Поддержка сообщества: общайтесь с другими трейдерами в нашем закрытом канале.

Обратите внимание: Торговля фьючерсами связана с высоким уровнем риска и может привести к потерям капитала. Прежде чем начать, внимательно оцените свои финансовые возможности и уровень знаний. При необходимости обратитесь к независимому финансовому консультанту.